新“金本位”之辩:关于国际货币体系的几点思考

作者:上海金融报日期:2010-11-26人气:1191 评论: 条发表评论

11月8日,世界银行行长佐利克在为英国《金融时报》撰文时建议,国际货币体系有必要做出一定的变革,应该把日益国际化且逐步可兑换的人民币作为与美元、欧元、日元、英镑同样的货币引入国际货币体系,并且可以考虑使用黄金作为市场判断经济是否出现通货膨胀和通货紧缩以及未来货币币值的一个参考基准。这种提法马上引起轩然大波,并被《金融时报》称为“改良”版的全球金本位制。为简便起见,本文姑且可以称其为新金本位制。

佐利克行长此次观点成为了众多专家学者和市场各方的讨论焦点。一方面,从市场层面的反映来看,佐利克的这个言论确实对于黄金价格起到了推波助澜的作用,一天之内全球黄金期货价格一举突破了1400美元/盎司,盘中创下1424美元/盎司的历史新高。其次,众多专家学者也对他的观点表示了或褒或贬的看法。比如,美国著名的彼得森国际经济研究所所长伯恩斯坦就评论说,佐利克先生关于改革国际货币体系的观点总体来说很有意义,对于促进国际储备货币多元化的建议很好,但其建议使用黄金来作为货币币值参考标准的观点的确有点“离题太远,不值一提”。

背景和意图我认为,应该辩证地看待恢复“金本位”的呼声。以此次关于“新金本位”的争论为例,各种各样的质疑虽然都有一定的道理,但我认为这很可能在一定程度上曲解了佐利克先生的本意。我们更多的应该是分析他提出这种观点的原因及其真实意图。

现在世界各国几乎普遍认为,本轮全球金融危机最坏的时刻已经过去,全球经济正在表现出一定的复苏态势,只是这种复苏的基础还不稳固。特别是美国的经济复苏前景仍然扑朔迷离。正是在这样的背景下,美联储便不惜冒天下之大不韪,实行第二轮量化宽松的货币政策,开动印钞机,承诺将在2011年年中前发行6000亿美元定向购买美国长期国债。

美国推出的第二轮量化宽松货币政策,完全是出于美国自身的利益考虑,招致了全球大多数国家特别是新兴市场经济国家的强烈反对。因为况且不论其拉动美国经济的效果到底有多大,单是这种做法本身将造成全球流动性的再次泛滥和资产价格的再次泡沫化却已是不争的事实。美国并没有而且好像从来没有承担起一个国际最主要货币发行国所应该承担的责任。这种情况出现的根源就是单一货币美元所主导的国际货币体系存在着巨大的不合理性。我想佐利克先生应该就是在这样的背景下,抱着些许的无奈甚至愤慨,提出了他希望国际货币体系进行改良,各国在货币政策方面开展合作以及把黄金作为货币定值的参考的想法。

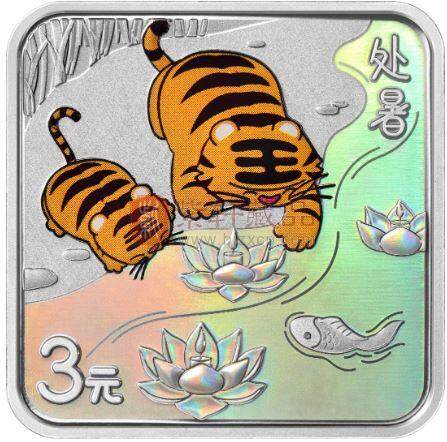

黄金在本轮金融危机中之所以屡次被提及到国际货币的高度,根本原因就在于它是惟一不附带任何信用的货币,其内在价值应该就不会被某个国家所左右。当美元的信用越来越差的情况下,黄金受到各国央行和市场人士的热烈追捧便是自然之意了。1971年布雷顿森林体系崩溃后,美国就曾背信弃义地宣布美元与黄金脱钩。这也直接导致了美元危机和黄金价格的暴涨,金价从35美元/盎司的固定比价一路攀升至850美元/盎司的高位。此后,美国的大国战略启动,决定利用既有优势,重拾美元在国际货币体系中的霸主地位。所以美国通过刻意压低黄金的美元价格,大力宣传黄金的非货币化思想,以此来凸显美元的强势地位。由此,各国的黄金本位思想开始逐步崩溃,并开始把美元当做最重要的储备和国际结算货币,美国也成功地把黄金去货币化了。此后建立起来的以美元为主导的国际货币体系被称为“布雷顿森林体系Ⅱ”(或者“牙买加体系”),事实上就是十分松散的、汇率自由浮动的国际货币体系,各国可以自由地选择本国的汇率制度。而黄金此时作为充当临时裁判的“名义锚”的角色,便开始被世界各国所推崇和重视。

反思新“金本位”众所周知,黄金曾长期承担货币职能,历史上的金本位从19世纪初到20世纪中后期实行了一百多年。但黄金的这种历史使命是与当时的经济发展水平密切相关的,当时的国际贸易并不十分普遍,贸易额也很小,黄金因其具有的体积小、价值大、易分割、易携带的独特属性而被很多国家作为国际间的支付手段,充当国际货币功能。但近几十年来随着生产力的快速提升和全球贸易的迅猛增长,客观上需要更多的流通货币和支付手段来保证交易的顺利进行和促进经济发展,而黄金的年产量仅有两三千吨,地面总存量也不过16万吨,十分有限的实物供应表明,黄金确实无力继续承担国际货币的职能。由于在二战后美国无论经济和军事实力都居于全球霸主地位,那么这种世界货币的角色自然地就落在了美元身上。

当然,美国利用美元的这种世界货币地位,单纯为本国经济发展谋利益的不合理行为造成了全球信用货币体系的混乱,并直接导致了本轮百年一遇的金融危机的发生。在这一点上来说,国际货币体系就必须作出反思和纠正。因此,近年来关于考虑使用国际货币基金组织(IMF)发行的特别提款权SDR作为“超主权货币”充当世界货币以及把非信用工具—黄金引入国际货币体系的观点便不绝于耳。这种观点的主要目的其实就是想使国际货币体系“去信用化”和“去美元化”

个人认为,佐利克关于新“金本位”的观点绝非要重启原有的金本位体制,因为这既不应该也不可能。他的主要意图是强调多元化的国际货币体系架构,而人民币和黄金都可以作为这种“多元”中的其中“一元”。新“金本位”观点的本质是对原有松散的以浮动汇率制为主导的国际货币体系的质疑,是对各国加强国际货币政策协调合作和强化监管的建议,是对避免货币战争的渴望。但我认为,现有的国际货币体系在短期内不可能发生实质性变化,美国的全球经济霸主地位和各国对美元的依赖也不会很快减弱,“G20”峰会取得的成果并不令人十分满意。并且只要美国经济没有出现实质性的复苏,美国实行宽松财政和货币政策的基调就不会改变。黄金虽然会继续被各国央行持续增持,会继续被各国居民和投资者所青睐,但终究黄金作为本位币的时代已经过去,各国货币也不可能把黄金的价值作为汇率变动的参考,黄金更多的只是一种在信用货币体系出现危机时的紧急避险工具,黄金在国际货币体系中能否占据一席之地仍然存在着较大的质疑。但佐利克行长的讲话至少表明了他希望稳定国际货币体系的积极构想,美国也应该到了彻底反思自身不合理的“以邻为壑”的货币政策的时候了。

免责声明:本文仅代表作者个人观点,与紫轩藏品网http://www.bjzxcp.com无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。