存贷比压力大 银行急揽储送金条返现金

作者:中国证券报日期:2010-06-21人气:1396 评论: 条发表评论

端午节日期间商家忙促销,没想到银行也赶来凑热闹。“一边是存定期送金条,一边是充满诱惑力的理财预期收益,这让我们无法取舍。”市民李先生这样感叹。

对此有理财专家表示,目前在监管压力下,商业银行加大了对吸收储蓄的营销力度,这使得近期储蓄存款的投资价值大大提高。“如果客户的资金较为雄厚,甚至可以和银行进行谈判,博取一个更为有利的收益水平。”

为了吸收存款,日前商业银行可谓不遗余力。中国证券报记者了解到,很多银行都开展了存款送礼品的活动。比如华夏银行某分行在近期就推出定期存款送礼活动,存1年定期3万元的客户可获折叠桶,而存5万元的客户,就能获得折叠车。

而中信银行则将客户定期存款和积分联系,按照事先设计好的标准,存定期存款就给予客户一定的积分奖励,后者可以凭借积分换购物卡。

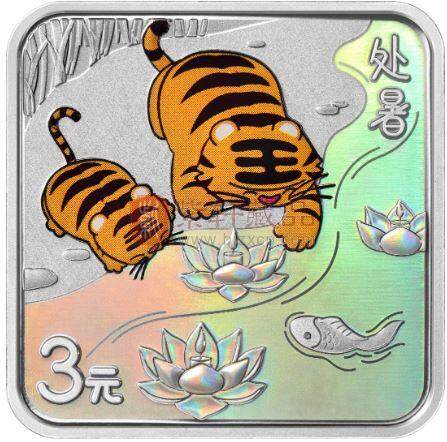

但是据内部人士讲,这种“小恩小惠”对客户的吸引力正在减弱,为了将社会闲置资金留在银行体系,“高息揽储”的硝烟已经弥漫在银行业,银行吸储的暗战已然升级。据了解,深发展银行某支行就开展“存款送金条”活动,若客户存入20万元,就可以得到2根10g/根的金条。如果按照金价每克人民币 320元计算,2根金条的价值在6400元左右,这样20万元的定期存款利率相当于在3.2%左右,这已经大大高出一年期2.25%的存款基准利率水平。

据银行内部人士讲,现在各股份制银行吸收存款的压力很大,为了在同业中取得竞争优势,不得不在收益补偿方面“动脑筋”。“现在银行也很无奈,高息揽储是监管机构明令禁止的,所以很多银行不得不打政策的“擦边球”。

现实中,除送金条外,某些银行甚至直接采取拉存款返现金的方式,“这基本和抬高存款利率并无差别,甚至涉嫌商业贿赂。”

目前有些地区,变相的“高息揽储”已经引起监管机构的重视。有消息称,深圳市国内银行同业公会已给予警示,如发现违规者将报银监局严肃处理。

在银行吸储乱象得到整饬后,理财产品则被商业银行寄予厚望。较短的期限、较高的预期收益率,使得近期很多理财产品一经面世,即被抢购一空。“现在理财产品发售速度很快,基本可以满足客户各种期限的资产配置要求,而收益率上也有一定的保障,所以很多客户会将部分存款转作理财。”这大大缓解了银行存款不足的压力。

在商业银行疯狂揽储的背后,是监管机构的一纸规定。今年3月份开始,银监会相继出台加强商业银行流动性风险管理的一系列政策措施,要求商业银行的存贷比等监管指标需要在6月末之前达标。

存贷比指银行各项贷款与一般存款的比率,银监会监管标准要求存贷比小于75%。由于国有商业银行网点广泛,吸收存款能力较强,今年3月末的存贷比为61.1%,处于监管红线之下。但是股份制银行的存贷比却不符合监管标准,今年3月末存贷比为77.5%,超过监管标准2.5个百分点。

数据显示,截至今年3月末,中信银行、光大银行、招商银行、浦发银行、兴业银行、民生银行等多家股份制商业银行存贷比超过监管指标,其中民生和兴业存贷比均超过80%。

光大银行资金部盛宏清认为,如果以3月末股份制银行负债总额12万亿元计算,股份制银行要满足监管标准则需要吸收一般存款0.5万亿元至1.2万亿元。“这在短期内给存款市场造成较大压力。”

业内人士表示,为了满足监管机构对存贷比的规定,商业银行无非通过吸收存款和发售理财产品两种渠道来解决。而目前理财产品受到发行规模,产品审批周期等限制,无法在短时期内吸收巨量社会资金进入银行体系。那么商业银行只能尽量绕开现有的监管规制,通过变相支付利息来吸引资金,弥补银行存款的不足。

此外,今年银监会力推的“一指引三办法”也给商业银行增加存款带来难度。据业内人士透露,现在监管机构要求贷款资金审批后,直接划拨给第三方账户,这样基层分支行一般在季末等关键时点通过贷款派生存款的愿望也就落空了。

免责声明:本文仅代表作者个人观点,与紫轩藏品网http://www.bjzxcp.com无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。